Entenda como medir, equilibrar e potencializar o crescimento e a lucratividade da sua empresa a partir da taxa EBITDA e metodologias derivadas dela.

Tempo de Leitura: 9 minutos

Já se perguntou se a sua software house está no caminho certo? Ou, então, se existe alguma maneira de mensurar isso? Os indicadores da gestão empresarial são muito vastos, no entanto, existe um que cai como uma luva nessa busca por entender e potencializar a performance do seu negócio: o EBITDA.

Amplamente utilizado no contexto dos investimentos e bolsa de valores, esse indicador financeiro é poderoso e muito interessante, pois permite chegar a um valor muito claro sobre o desempenho da sua empresa. E essa informação – e várias outras que vamos cruzar pelo caminho – vai ser a base para você adotar medidas que te levarão a um próximo patamar.

Por acreditar no poder da informação e da inovação e melhoria constante, eu tenho o EBITDA como um dos pilares da gestão e da estratégia de crescimento da TecnoSpeed. Neste artigo, eu vim te apresentar esse conceito para que você possa aplicá-lo aí também.

Ele é a base, mas aqui vamos além! Por isso, também trouxe metodologias e lições que aprendi sobre lucratividade e crescimento durante essa jornada de 16 anos como gestor da TecnoSpeed. Elas vão te ajudar a estabelecer uma estratégia eficiente e aplicável para a sua software house crescer de forma significativa, segura e saudável.

E pode ficar tranquilo que, apesar dos termos e cálculos técnicos, esse conteúdo é totalmente acessível para você que é um desenvolvedor que atua na gestão e precisa lidar com conceitos e processos contábeis e tributários por conta disso. Vamos lá?

Conteúdo

MostrarOcultar- Entenda como medir, equilibrar e potencializar o crescimento e a lucratividade da sua empresa a partir da taxa EBITDA e metodologias derivadas dela.

- O que é EBITDA?

- Como usar o EBITDA para crescer e gerar lucro?

- Regra 3T2D

- Cenários para entender melhor

- Como está a sua lucratividade?

O que é EBITDA?

Poucas pessoas conhecem, mas o termo EBITDA se refere ao lucro operacional de um negócio – e é o ponto de partida para esse nosso papo.

Essa sigla vem do inglês e resume o conceito “Earnings Before Interest, Taxes, Depreciation and Amortization”. Traduzindo para o português, temos “Lucro Antes dos Juros, Impostos, Depreciação e Amortização” – por isso, você também pode se deparar com a sigla LAJIDA por aí.

Para deixar mais fácil e aplicável, o EBITDA se refere ao lucro antes dos descontos referentes a juros, impostos sobre o lucro, depreciação dos seus equipamentos e demais ativos tangíveis e da amortização dos seus ativos intangíveis.

Ou seja, este indicador financeiro responde à pergunta: qual o resultado que a sua empresa gera dentro de um período a partir apenas da sua atividade principal? E essa resposta possibilita a comparação direta entre empresas.

Através da taxa EBITDA, pode-se comparar a performance de dois ou mais negócios, independentemente do seu porte, regime tributário, ou mesmo, segmento.

Portanto, essa análise não leva em consideração:

- a liquidez da empresa;

- os investimentos produtivos realizados;

- os ativos da organização;

- possíveis dívidas;

- e ganhos financeiros.

Resumindo: o EBITDA fala da capacidade de uma empresa gerar lucro através da sua atividade produtiva, ou seja, da sua taxa de lucratividade.

O EBITDA, ele realmente é importante?

Talvez você esteja se perguntando qual a diferença dessa taxa de lucratividade do EBITDA para os valores de lucro bruto ou líquido que você já tem entre os seus indicadores e dados. Ou se o EBITDA faz mesmo diferença dentro do cenário empresarial. E eu te explico!

A lucratividade do EBITDA é mais “real” ou “pura”, por focar no core do seu negócio, no motivo pelo qual ele existe, e dispensar todas as outras interferências. Pode ser que você até esteja lucrando com o seu negócio, mas ele não esteja realmente dando lucro através dos seus próprios recursos. E isso se reflete no seu crescimento.

Portanto, o EBITDA é importante exatamente para que você tenha uma visão clara sobre a sua operação e seus resultados, sem as máscaras que manobras contábeis, entradas não recorrentes ou uma gestão financeira de primeira podem criar.

Mas, então, como calcular o EBITDA? Como chegar a essa taxa para o seu negócio? Para isso, precisamos voltar e entender mais um conceito: o DRE. Vamos juntos…

O que é DRE? Qual é o da TecnoSpeed?

DRE quer dizer Demonstração do Resultado de Exercício e é um relatório contábil que analisa e determina se uma organização teve lucro ou prejuízo dentro de um determinado período de tempo.

Então, uma DRE pode ser mensal, trimestral, anual… o intervalo que fizer mais sentido dentro do negócio e da análise. O EBITDA tem relação com este relatório, pois ele contempla dados financeiros que integram as fórmulas do indicador. Olha só:

EBITDA = Lucro Operacional + Depreciação e Amortização

Margem/Taxa EBITDA (%) = (EBITDA / Receita Operacional Líquida) x 100

Ou seja, para calcular o EBITDA e a taxa EBITDA você precisa, antes, calcular o Lucro Operacional, a Depreciação, a Amortização e a Receita Operacional Líquida. Elementos estes que compõem uma DRE.

Para não te deixar na mão caso você não tenha familiaridade com esses cálculos e referenciais, trouxe para te mostrar o modelo do DRE da TecnoSpeed e vou repassar com você todos os pontos dele até chegarmos no EBTIDA.

(=) Receita Operacional Bruta

(+) Receita de Produtos e Serviços

- Licenciamento de software

- Desenvolvimento sob-encomenda

- Suporte técnico especializado

(-) Deduções da Receita Bruta

- Impostos (Pis, Cofins, Previdenciária, Iss)

- Abatimentos (devoluções, descontos, vendas canceladas)

(=) Receita Operacional Líquida

(-) Custos de Produtos e Serviços

- Custos com produtos (MO, DC, SW)

- Custos com serviços (MO, SW)

- Custo indiretos (MO, SW)

(=) Lucro Bruto

(-) Despesas Operacionais

(-) Despesas com Vendas

- Marketing (MO, P&P, SW, Branding).

- Comercial (MO, comissões, SW).

(-) Despesas Gerais e Administrativas

- Administrativas (MO RH/TI/ADM, SW, predial, logística)

- Gestão (diretoria, gestores).

- Institucional (governança, compliance, certificações, treinamentos).

(-) Provisões

- Pessoal.

(-) Depreciação e Amortização

- Amortização.

- Depreciação.

(+) Receitas e Despesas Financeiras Operacionais

- Despesas financeiras (Descontos condicionais, perdas de recebimento, tarifas de cobrança).

- Receitas financeiras (Multas e juros recebidos de clientes).

(+) Outras Receitas e Despesas Operacionais Líquidas

- Outras receitas operacionais (patrocínios, inscrições

- em eventos, vendas de souvenir).

- Outras despesas operacionais (compras de souvenir, confraternizações).

(=) Lucro Operacional

(+) Resultado Financeiro Líquido

- Despesa financeira (juros, encargos)

- Receita financeira (rendimentos, ganho de capital)

(+) Outros Resultados Líquido

- Outras receitas (subvenção, dividendos, vendas ativos, créditos de tributos)

- Outras despesas (patrimoniais)

- Resultado da equivalência patrimonial (Não tributado)

(=) Resultado Antes do Imposto de Renda e Contribuição Social

(+) Imposto de renda e contribuição social

- IR

- CSLL

(=) Lucro Líquido Antes das Participações

(-) Participações

- empregados, administradores, fundos, debêntures e partes beneficiárias

(=) Lucro Líquido do Período

O ponto de partida é a Receita Operacional Bruta, que não é simplesmente tudo o que você ganha ou o seu faturamento. Receita Operacional Bruta é o total que você deveria receber da atividade principal da sua empresa. Portanto, você irá somar as receitas de seus produtos e serviços – licenciamento de software; desenvolvimento sob demanda e suporte técnico especializado.

O passo seguinte é descontar os juros e multas aplicados (pois configuram uma receita financeira e não operacional), os impostos incidentes (PIS, Cofins, ISS) e os possíveis abatimentos (descontos, devoluções, cancelamentos) dessa Receita Operacional Bruta.

Assim, obtemos o valor da Receita Operacional Líquida, que já permite que empresas de regimes tributários diferentes possam comparar suas receitas de forma equiparada – afinal, retiramos as variáveis que poderiam desequilibrar a análise.

Ah! E um detalhe importante: se a sua empresa tem como regime o Simples Nacional, é preciso deduzir os valores referentes ao Imposto de Renda e à Contribuição Social do valor total dos seus tributos contemplados no DAS (Documento de Arrecadação do Simples Nacional), pois esses são impostos que incidem sobre o lucro e não sobre a receita ou faturamento, como estamos trabalhando aqui. E isso impacta no valor do seu EBITDA.

Qual é a margem de lucro do seu software?

Legenda: Seu software está acima ou abaixo da média do mercado? | Imagem: Unsplash

Com a Receita Operacional Líquida em mãos, você poderá calcular o Lucro Bruto e a Margem de Lucro do seu software. Assim, você conseguirá analisar se o rendimento do seu software está acima ou abaixo da média do mercado, bem como o quanto da sua Receita Líquida você destina para o seu próprio software.

Para obter o Lucro Bruto, nós vamos listar e somar todos os custos de produtos e serviços e diminuir esse custo total da Receita Operacional Líquida. Então…

Lucro Bruto = Receita Operacional Líquida - Custos de Produtos e Serviços

E que tipo de coisa entra dentro desse custo de produtos e serviços? Todas despesas diretas e indiretas que você tem para o seu software existir e rodar.

Como, por exemplo: a mão de obra do produto (seu time de desenvolvimento e suporte!), o data center que você hospeda seu software e os softwares específicos para produção (é o caso do componente da TecnoSpeed que talvez você tenha integrado por aí).

Depois de obter o seu Lucro Bruto, é possível calcular a margem de lucro do seu software e usá-la como parâmetro de análise e benchmarking de mercado. A fórmula fica:

Margem de Lucro (%) = (Lucro Bruto / Receita Líquida Operacional) x 100

Das despesas ao CAC

Seguindo em frente com o nosso DRE, é hora de incluir, ou melhor, descontar as despesas operacionais nesta conta. Dentro das despesas operacionais, temos diferentes fontes a se considerar:

Despesas Gerais e Administrativas

As despesas gerais e administrativas envolvem os custos de gestão (diretoria, gestores), prediais, logísticos (aluguel, softwares), mão de obra administrativa (RH, DP, financeiro, etc.) e também institucionais (governança, compliance, treinamentos, certificações).

Despesas com Vendas

As despesas com vendas entram nas despesas operacionais e contemplam os custos com marketing e comercial, incluindo mão de obra, publicidade, softwares, ações de branding, eventos, comissões.

Somando todas as despesas de vendas de um mês ou período, você terá o seu CAC – Custo de Aquisição de Clientes. E dividindo esse valor pelo número de clientes novos que entraram nesse mesmo mês ou período, você descobrirá o custo de aquisição por cliente.

Provisões

Além das despesas com vendas e administrativas, você também deverá descontar do seu lucro bruto as provisões referentes ao departamento pessoal (férias, 13º dos seus colaboradores).

Depreciação e Amortização

A depreciação é a perda de valor de equipamentos e outros ativos tangíveis distribuída ao longo tempo de vida desses bens. Já a amortização se refere à desvalorização dos bens não materiais da empresa, como os softwares que você desenvolveu e demais ativos intangíveis, diluída no tempo de vida útil deles.

Despesas Financeiras da Operação

Neste subgrupo eu separo as despesas necessárias para receber do cliente, como taxas de cobrança de boletos, cartão de crédito e descontos condicionais. Mesmo sendo despesas financeiras elas são necessárias para que a operação aconteça, por isso estão aqui no grupo de Despesas Operacionais.

Outras Despesas e Receitas Operacionais Líquidas

Por fim, também temos os ganhos com outras receitas operacionais, como patrocínios, cursos e eventos; e despesas operacionais extras, como confraternizações, brindes, entre outras coisas.

A dedução de todas essas despesas do seu Lucro Bruto é o que vai te levar ao seu Lucro Operacional – e a partir daqui você já consegue calcular o seu EBITDA.

Finalizando o DRE até Lucro Líquido do Período

No entanto, o DRE ainda não acabou! Os passos finais do relatório consistem em somar ao seu Lucro Operacional:

- Resultados Financeiros Líquidos – receitas como rendimentos e ganho de capital, e despesas como encargos e juros;

- Outros Resultados Líquidos – receitas como dividendos, vendas de ativos e créditos tributários, despesas patrimoniais;

- Imposto de Renda e Contribuição Social;

E deduzir as participações aplicáveis, sejam elas de administradores, colaboradores (PLR), acionistas ou outras partes beneficiárias.

Assim, fechamos o DRE e chegamos ao Lucro Líquido do Período ou do Exercício.

Como usar o EBITDA para crescer e gerar lucro?

Legenda: Ela pode ser usada como uma meta de performance! | Imagem: Unsplash

Depois de todo esse processo e de calcular o seu EBITDA, você terá a taxa de lucratividade do seu negócio. A partir dela, você poderá utilizar metodologias e parâmetros para buscar o desempenho que tanto almeja.

Ou seja, a ideia não é simplesmente calcular o EBITDA, mas tomá-lo com base para analisar o passado e o presente da sua empresa e guiar suas decisões e ações futuras.

Se a sua empresa fatura, por exemplo, 1 milhão de dólares ou mais por ano (aproximadamente 480 mil reais por mês), uma boa ferramenta para equilibrar seu lucro e crescimento é a Regra dos 40.

Ela determina que a soma da sua margem de lucro com a sua taxa de crescimento deve ser igual ou maior que 40%. E pode ser usada como uma meta de performance – é o que fazemos aqui na TecnoSpeed!

Agora, se a sua empresa ainda não chegou nesses números, você pode apostar na metodologia de crescimento das startups.

Regra 3T2D

Aqui, o objetivo é usar a sua receita líquida ou recorrente como parâmetro de crescimento ao longo de 5 anos após encontrar o Product Market to Fit, ou seja, quando você já conseguiu adequar seu produto ao seu cliente/usuário.

Funciona assim:

- 3T – Nos três primeiros anos, a sua meta deve ser triplicar a receita do ano anterior;

- 2D – Nos 2 seguintes, a meta é dobrar a receita do ano anterior.

Cumprindo essas metas, a sua empresa certamente conseguirá atingir um nível alto de crescimento e lucratividade e passar a aplicar a Regra dos 40 para continuar esse processo.

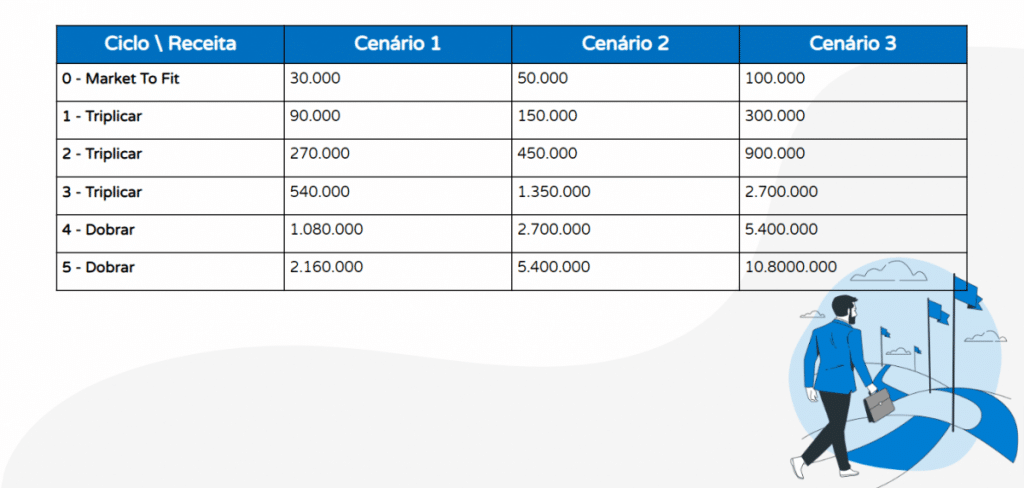

Cenários para entender melhor

Confira na tabela abaixo três cenários da aplicação da Regra 3T2D para visualizar a evolução do crescimento e da lucratividade:

Esse ritmo de crescimento é importante para que o investimento realizado nos seus produtos ou negócios retorne, e para a sustentabilidade dos seus colaboradores e da saúde financeira da organização.

Aqui na TecnoSpeed, eu aplico a Regra 3T2D para os nossos novos produtos, como o Plug4Market ou o PlugMessage; e a Regra dos 40 para as nossas soluções já consolidadas, como o PlugDFe, o PlugBank e o WiFire.

Como está a sua lucratividade?

Diante de tudo isso eu te pergunto: como vai a lucratividade da sua empresa? Dos seus produtos e soluções? O primeiro passo para entender isso e construir mais e melhores resultados nesse sentido você já deu lendo este conteúdo até aqui.

Para continuar esse processo, é hora de aplicar esses insights por aí. Adapte à sua realidade e objetivos, mas, principalmente, pense de forma inovadora e estratégica, e invista no seu crescimento!

E se quiser descobrir ainda mais formas de otimizar a gestão da sua software house e dividir os desafios dessa jornada, você precisa integrar o Fórum para profissionais C-Levels da TecnoSpeed.

Este grupo é administrado por mim e, por lá, nós poderemos fortalecer nossos negócios e o mercado de software brasileiro juntos! Você vem comigo?